Temettü | Getiri | Portföy | Sektör | Maliyet | Artı–Eksi

Herkese selamlar, bu yazıda bu üç ETF’yi temettü oranı, ödeme sıklığı, 1 ve 5 yıllık getiriler (temettü hariç & dahil), portföy dağılımları, sektörel oranlar ve komisyon maliyetleri üzerinden kapsamlı şekilde karşılaştırıyorum.

Amaç: “Hangisi daha iyi?” değil, “Hangisi hangi yatırımcıya uygun?” sorusuna net cevap vermek.

ABD temettü ETF’leri arasında en çok karşılaştırılan üç fon şunlardır:

- DHS (WisdomTree U.S. High Dividend Fund)

- SCHD (Schwab U.S. Dividend Equity ETF)

- FDVV (Fidelity High Dividend ETF)

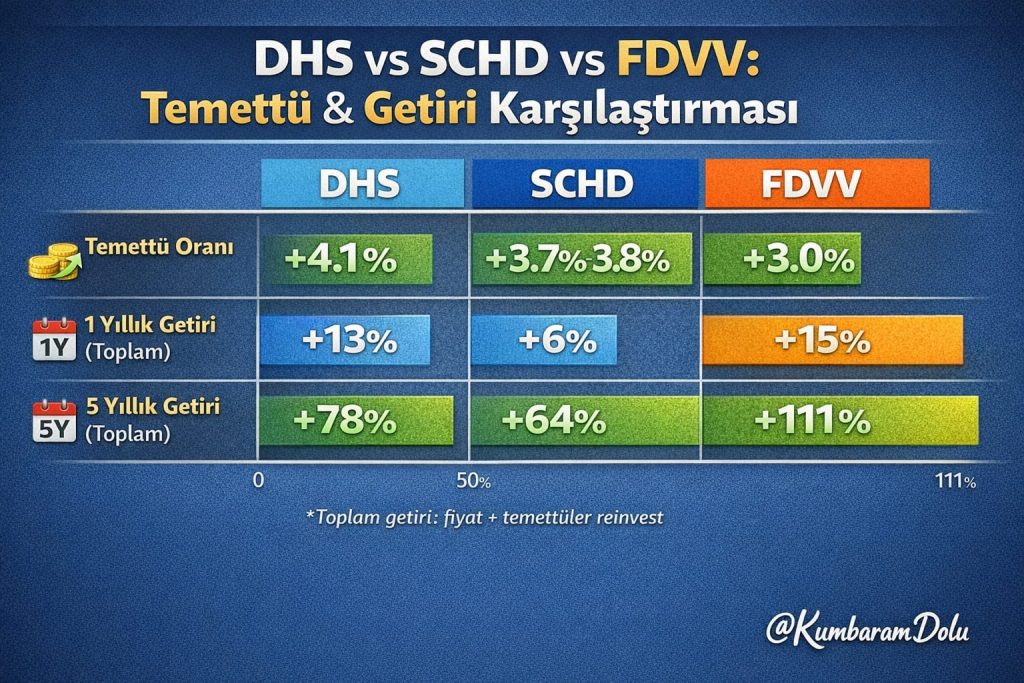

1 – Temettü Oranı ve Ödeme Sıklığı Karşılaştırması

a – DHS (WisdomTree U.S. High Dividend)

- Temettü verimi: ~%4 – %4,5

- Ödeme sıklığı: Aylık (yılda 12 kez)

- Odak: Yüksek ve düzenli nakit akışı

DHS, bu üçlü içinde aylık temettü ödeyen tek ETF’tir. Pasif gelir hedefleyen yatırımcılar için büyük avantajdır.

b – SCHD (Schwab U.S. Dividend Equity)

- Temettü verimi: ~%3,7 – %3,8

- Ödeme sıklığı: 3 ayda 1 (çeyreklik)

- Odak: Kaliteli ve sürdürülebilir temettü

SCHD, temettü ödeyebilme gücü yüksek şirketleri sıkı filtrelerden geçirerek seçer.

c – FDVV (Fidelity High Dividend)

- Temettü verimi: ~%3,0

- Ödeme sıklığı: 3 ayda 1

- Odak: Temettü + büyüme dengesi

FDVV, temettü verirken aynı zamanda fiyat performansını da önemser. Portföyünde teknoloji şirketlerini de yüksek oranda yer verir.

2 – Yıllık Getiri Karşılaştırması (Temettü Hariç Fiyat Getirisi)

Temettüler hariç 3 ETF’nin yıllık getirilerini karşılaştırdığımızda FDVV (Fidelity High Dividend) getiri anlamında diğerlerinden öne çıkıyor. Sebepleri makul oranda temettü ödemesi yaparken, portföyünde teknoloji hisselerini de yer vermesi. Portföylerini de detaylı şekilde inceleyeceğiz.

Temettü hariç yıllık getiriler aşağıdaki gibidir;

- DHS: ~%11 – %13

- SCHD: ~%5 – %7

- FDVV: ~%15+

Kısa vadede:

- FDVV daha agresif,

- SCHD daha defansif,

- DHS daha dengeli bir yapı sunar.

3 – 5 Yıllık Toplam Getirilerin Karşılaştırılması

Şimdi bu üç ETF’yi 5 yılda temettü getirisi hariç ve dahil olacak şekilde karşılaştıralım;

Temettü Hariç (Sadece Fiyat Getirisi)

- DHS: ~%40 – %58

- SCHD: ~%27

- FDVV: ~%76

Temettü Dahil (Temettüler Geri Yatırıldığında)

- DHS: ~%78

- SCHD: ~%64

- FDVV: ~%110 – %112

5 yıllık getiride tablo çok net. Temettü dahil ya da temettü hariç incelediğimizde 5 yıllık getiride FDVV ETF’si diğer 2 ETF’den önde. Sebebini ise aşağıda portföy dağılımlarını incelerken daha iyi anlayacağız.

4- DHS Portföy Dağılımı

En büyük ağırlıklı şirketler ve sektörel dağılım;

- Exxon Mobil

- Chevron

- AbbVie

- Philip Morris

- Altria

- Merck

- AT&T

İlk 10 hissenin toplam ağırlığı yaklaşık %35–40.

Sektörel Dağılım;

- Consumer Staples

- Health Care

- Financials

- Energy

- Utilities

5 – SCHD Portföy Dağılımı

En Büyük Ağırlıklı Şirketler

- Broadcom

- Coca-Cola

- Verizon

- PepsiCo

- Cisco

- Home Depot

- Texas Instruments

- Pfizer

- Amgen

- Lockheed Martin

İlk 10 hissenin toplam ağırlığı yaklaşık %40–45.

Sektörel Dağılım

Financials

Industrials

Consumer Staples

Health Care

Information Technology

6- FDVV Portföy Dağılımı

En Büyük Ağırlıklı Şirketler

- Apple

- Microsoft

- NVIDIA

- Exxon Mobil

- JPMorgan Chase

- Broadcom

- Johnson & Johnson

- Meta Platforms

- Chevron

- Procter & Gamble

İlk 10 hissenin toplam ağırlığı yaklaşık %45–50.

Sektörel Dağılım

Consumer Discretionary

Information Technology

Financials

Health Care

Energy

7 – Komisyon Karşılaştırması

- SCHD: %0,06 → Çok düşük

- FDVV: ~%0,15 → Orta seviye

- DHS: %0,38 → Yüksek

Uzun vadede maliyet farkı ciddi sonuçlar doğurur. Bu alanda SCHD açık ara avantajlıdır. Fakat yukarıda temettü hariç ve dahil getirileri incelediğimizde 5 yıllı getirilerde DHS’nin komisyon oranı yüksek olmasına rağmen, getiri anlamında SCHD’den iyi olduğu görünüyor. Özetle, komisyon her şey değil. 🙂

8 – Artı ve Eksiler Bakımından Karşılaştırma

✅ DHS

Artılar:

- Aylık temettü

- Yüksek nakit akışı

- Defansif yapı

Eksiler:

- Yüksek masraf

- Büyüme sınırlı (FDVV’ye göre)

✅ SCHD

Artılar:

- Çok düşük maliyet

- Temettü kalitesi yüksek

- Uzun vadede istikrar

Eksiler:

- Aylık ödeme yok

- Kısa vadede zayıf performans

✅ FDVV

Artılar:

- Güçlü fiyat performansı

- Temettü + büyüme dengesi

- 5 yıllık toplam getiride lider

Eksiler:

- Temettü verimi daha düşük

9 – Hangisi Kime Uygun?

- Aylık düzenli gelir isteyen: DHS

- Düşük maliyet + temettü istikrarı: SCHD

- Büyüme + temettü birlikte olsun diyen: FDVV

Birçok yatırımcı için ideal çözüm, tek ETF değil doğru oranlarla kombinasyon oluşturmaktır. Ben portföyümde 3 ETF’ye de yer vereceğim. FDVV temettü oranı olarak biraz düşük kalsa da portföyde ABD borsalarının büyüme motoru olan teknoloji şirketlerine daha fazla yer vermektedir. SCHD ise yıllardır düzenli temettü ödemelerini arttırmayı başarmıştır. DHS ise komisyon oranı yüksek olmasına rağmen getiri anlamında SCHD’nin önündedir ve temettüyü aylık öder.

Aşağıda DHS, SCHD ve FDVV’nin temettü ve getiri karşılaştırmasını görsel olarak inceleyebilirsiniz.

Sonuç

- DHS: Gelir

- SCHD: İstikrar

- FDVV: Büyüme

Tek doğru yok. Doğru ETF, yatırımcının hedefine, risk algısına ve zaman ufkuna göre değişir.

Okuduğunuz için teşekkür ederim.

KumbaramDolu